信用证支付中涉及了哪些银行?这些银行都扮演了什么角色?

在外贸业务流程中,申请信用证除了需要开证行之外,通常还会涉及其他银行角色,比如开证银行(Opening Issuing Bank)、通知银行(Advising Bank)、议付银行(Negotiation Bank)、付款银行(Paying Bank)等不同职能的银行,都起着重要的作用。

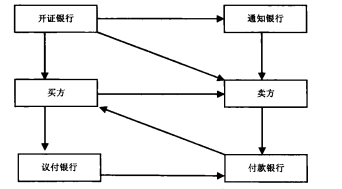

下面就一起来了解一下这几种银行角色的作用,如下图所示。

1.开证银行(Opening issuing Bank)

开证银行是指负责接受开证申请人,按照申请人的要求开立信用证的银行。开证行需要依信用证所承担的付款、承兑汇票或议付或履行信用证项下的其他义务。并以自己的名义,对信用证下的开证人负责的,同时接受开证申请书和信用证本身两个契约约束。开证行一般是进口人所在地银行。

2.通知银行(Advising Bank)

通知银行是指受开证行的委托,负责将信用证转交出口商的银行。通知银行-般为出口商所在地的银行。通知银行在转交过程中,还负责审核信用证的真实性、准确性,若无法确定其真实性,应在第一时间通知当事人(出口商)。否则,事后一旦发现存在问题或者是假信用证,将要承担相应的责任。因此,作为第一受益人的出口商有权要求通知行索赔。

3.议付银行(Negotiation Bank)

议付银行是指自愿买入出口商提交的跟单汇票的银行。议付银行可以是指定银行,也可以是非指定银行,这主要是依据信用证相关的条款的规定来决定的。如果需要指定,通常为通知行或其他被指定的愿意议付该信用证的银行,一般是出口商所在地银行。

4.付款银行(Paying Bank)

付款银行是指信用证上指定付款的银行,这个职责一般情况下为开证行本行,也可以是受开证行委托代为付款的另一家银行。在实际操作中,如果发现付款银行不付款、不承兑,出口商可要求开证行付款、承兑;如果指定的银行己承兑,但到期又拒绝付款,出口商也可要求开证行付款。

在信用证交易方式下,银行付款遵循的是“单单一致、单证一致”的原则,只要受益人提交的单据一致,开证银行就必须支付货款。可见,信用证在外贸交易中的地位非同一般,正是银行的介入,才一定程度上减少了买卖双方的矛盾。信用证交易是一种银行信用,是由银行向买卖双方提供的信用单据,开证银行以自己信用作为保证,买卖双方按照信用证的规定支付款项。

按照开证行所负的责任为标准,信用证可分为跟单信用证和光票信用证,不可撤销信用证和可撒销信用证。不可撤销信用证(Irrevocable L/C)指的是,一经银行开出,只要受益人提交的单据符合信用证规定,开证行必须履行付款义务。在有效期内,未经当事人的同意,开证行不得修改或撒销。可撤销信用证(Revocable L/C)指的是开证行对所开信用证不必征得受益人或有关当事人的同意有权随时撤销或修改的信用证。

以上就是和卖家们分享的信用证支付中的银行角色相关的内容,希望对卖家有帮助。连连跨境支付以专业、贴心的服务让用户安心、放心地开展跨境业务,帮助更多用户将优秀的产品和服务以更高效的方式带到全球市场更好的运营。

上一篇:电动两轮车出海东南亚的前景如何

下一篇:国际货物贸易中的进出口商品数量