安克创新盈利预测及估值建议(中)

安克创新盈利预测及估值建议

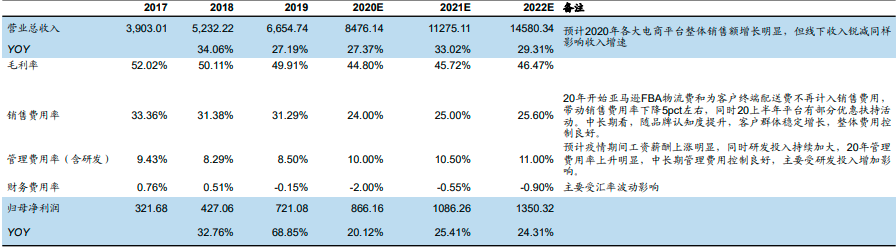

安克创新盈利预测的核心假设:

1)出口跨境电商交易规模持续扩大:政策支持+海外电商渗透率提升和疫情后需求复苏,推动出口跨境电商行业持续发展。

2)公司线上线下业务齐头并进:从海外市场看,特别是欧美市场,线下渠道连锁率和覆盖度较高,仍然是重要的购物渠道,公司期望实现线上+线下全渠道布局。

3)公司品牌认知度持续提升,高毛渠道在总体营收中的占比提升:线上B2C业务毛利率高于线下批发渠道,其中亚马逊、日本乐天和Anker 官网渠道毛利率高于其他线上渠道,未来毛利率随着以上渠道占比提升、品牌溢价能力的增强而有望增加,预计公司毛利率稳健中略有提升。

4)销售平台费随公司品牌认知度提升和客户群体稳定增长,不会出现明显增长趋势,与营收增长相匹配;研发投入力度会进一步加大,带来研发费用率提升。

综上假设,我们预计公司20-22年分别实现营业收入84.76亿元/112.75亿元/145.80亿元,分别同比增长27.37%/33.02%/29.31%;实现归母净利润8.66亿元/10.86亿元/13.50亿元,分别同比增长20.12%/25.41%/24.31%。

表:安克创新费用率及归母净利润预测(百万元、%)

绝对估值方面,我们采用三阶段模型,对公司价值进行DCF折现。从行业层面看,政策支持+海外电商渗透率提升和疫情后需求复苏,推动出口B2C跨境电商行业持续发展。公司作为供应链管理优势显著,品牌认知度

较高的龙头企业,预计未来三年营收仍可保持20%以上的同比增速。毛利率方面,线下业务和智能创新等低毛品类占比提升给毛利率带来下降压力,但公司凭借优异的供应链能力,较高的顾客粘性,长期来看毛利率水平可实现稳中有升;费用率方面,随品牌认知度提升,客户群体稳定增长,销售平台费用整体控制良好, 管理费用受研发投入不断加大略有所增加。同时出于谨慎考虑,我们假设在最后几年增速逐步下降。

上一篇:Lazada无流量破局方法

下一篇:安克创新盈利预测及估值建议(上)